-

關於我們+

-

產品與服務+

-

解決方案+

-

客戶案例+

-

AI創新中心+

-

投資者關係+

-

聯繫我們+

-

申請試用+

申請試用-

關於我們+

產品與服務+

解決方案+

客戶案例+

AI創新中心+

投資者關係+

聯繫我們+

申請試用+

申請試用-

金融4.0時代,金融與科技全面融合,既帶來了前所未有的機遇,也引發了不可忽視的挑戰。可以確定的是,金融數字化轉型已經進入了一個全新的階段。本文從行業面臨的挑戰、未來的發展趨勢入手,給出了金融機構在新形勢下的數字生態建設策略,以及可落地的行動路徑,希望對金融機構迎接4.0階段的數字化轉型新發展提供啟發和幫助。

兩大挑戰,加速競爭新格局

1. 監管、人口、互聯網紅利時代結束,金融行業發展的外生性動能發生轉向。

在監管層面,近年來,國家多次頒布推動金融科技發展相關的政策,一方面是從國家戰略高度扶持金融科技在民生普惠中的應用落地,另一方面則是進行更嚴謹、更嚴格、更有效的規範與治理。對於過去野蠻生長的一些做法,監管機構有了更高的要求和引導。高要求、高標準、嚴監管,對於金融業高質量發展提出更大挑戰。

在人口層面,在人口拐點出現後,整個金融行業從客戶規模上已經觸到了天花板。金融機構更多需要考慮的是什麼樣的客戶才是優質客戶、怎樣留住這些客戶等問題?

在互聯網層面,人口紅利在不斷下降,隨之消亡的是互聯網的流量紅利。金融機構之前依賴流量和規模的策略將面臨很大的挑戰,加上監管的影響和互聯網金融巨頭的衝擊,金融機構必須思考並採取行動發力下一波增長曲線。

2. 行業內生性增長風輪還未正式形成,在戰略、數字化、協同及隊伍上需加速變革。

在戰略層面,一些金融機構在戰略規劃層重視程度不一,搖擺不定。傳統的風險意識與追求創新的高風險偏好衝突,並且在追求短板快收益與長期轉型需求之間存在矛盾。

在數字化落地層面,一些金融機構也遇到一些困境,一是對新技術發展的能力和準備上不夠充足;二是在技術應用能力上有較大的差異與不同;三是在轉型中風險控制能力尚不完善。

在組織協同上,當前客戶環境的變化帶來了新的調整,但有些金融機構客戶精細化管理程度不高。各大機構之間業務競爭激烈,金融機構缺乏激活創新合作關係所需的敏捷性與協作能力。

在人才隊伍建設上,由於金融機構科技人才滲透不足以及人才結構的變化,迫使很多金融機構需要重新思考什麼樣的環境才能留住並發展人才。

在外部驅動力發生轉向的同時,金融機構還沒有找到新的內生性增長源泉,讓整個數字生態的構建面臨著內外交困的雙重挑戰。

三大趨勢,指引轉型新方向

1. 金融機構的戰略佈局與金融科技的創新發展息息相關。

在整個金融科技領域,很多領先機構都在加速數字化創新的應用。近年來,傳統的金融機構面臨較大的競爭壓力,應對市場競爭,怎麼樣運用金融科技實現降本增效?依全球來看,海外的金融科技創新主要聚焦在財富管理、支付、保險等領域,另外在移動優先、AI賦能線上線下用戶體驗方面,運用了非常多的數字化的技術。

2. 國內銀行業率先掀起轉型浪潮,從戰略上紛紛積極響應市場需要和國家政策。

十四五規劃開局之年,頭部銀行陸續發布了自己的戰略的佈局,把科技創新放到了非常重要的地位。這對銀行和科技公司合作數字生態有著至關重要的引領作用。

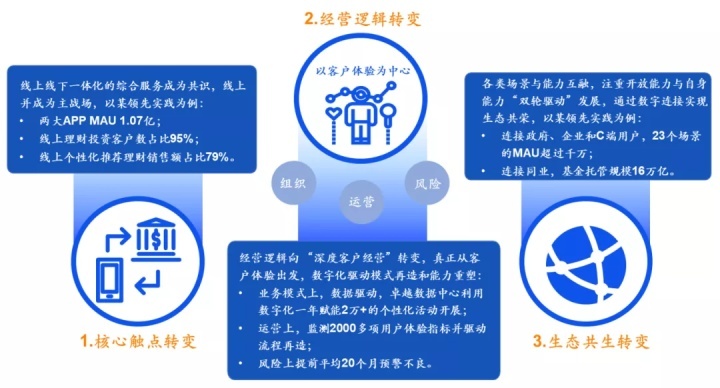

3. 金融數字化,轉型面臨核心觸點轉變、經營邏輯轉變、生態共生轉變三大轉變

核心觸點轉變就是線上線下一體化的綜合服務成為共識,線上成為主戰場。經營邏輯轉變就是經營邏輯向“深度客戶經營轉變”,真正從客戶體驗出發,實現數字化驅動模式再造和能力重塑。生態共生轉變即實現各類場景與能力的互融,注重開放合作與自身能力 “雙輪驅動”數字金融發展,通過數字連接實現生態共榮。

四大策略,開啟創新新進程

未來,金融機構可以從4個方面加強相應的建設,來應對數字化轉型的整體挑戰和發展趨勢,構建獨特的能力。

1. 數字化建設

以大數據為基礎、客戶為中心,將傳統業務線上化,實現線上和線下業務的協同,通過標準化提升客戶覆蓋度與客戶服務效率。

2. 平台化建設

搭建金融體系下的開放平台,融合內外部合作機構,實現互通、互聯、互贏,通過平台化為客戶提供差異化的金融場景服務。

3. 生態化建設

依托銀行的信息流、資金流、產品流共建金融生態,發揮大客群、大數據、大場景優勢,運用金融科技賦能生態化建設。

4. 敏捷化建設

倡導並持續培育業務技術融合的敏捷化組織及文化。合適的組織和文化是可以長期發展數字化經營的土壤。

總之,做好數字化、平台化、生態化跟敏捷化這四化建設,將有利於更好地構建金融機構內生性增長新動能。

五大行動,釋放變革新動能

1. 建立萬物線上化、數據化、智能化

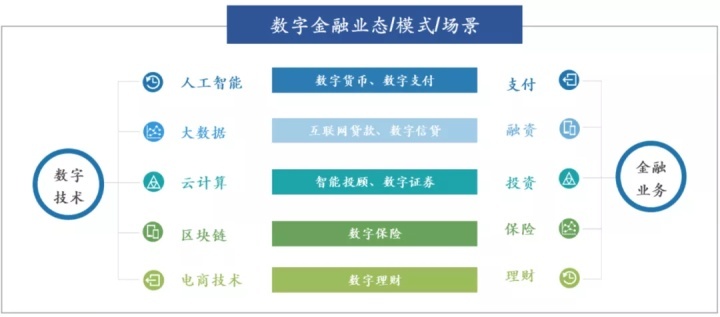

數字金融是金融與科技結合的高級發展階段,也是金融創新和金融科技的發展方向。由上圖可以看到數字技術,其實跟金融業務有很多融合的點。怎樣利用這些點找到技術的支撐,是進行線上化、數據化跟智能化的出發點。首先找到有關提升效率、降低成本、增加收入的點,依據這三點可以逐步看到從線上化、數據化到智能化的過程,以及逐步建設商業能力的升級。其次通過金融數據+新興技術“雙輪驅動”數字金融發展,可以造就新場景新模式。最後根據智能金融、場景金融等金融業態數字化升級,使得技術催生新業態,數字新基建加速金融深度數字化。

以國內某股份製商業銀行龍頭企業為例,從2010年至今該股份製商業銀行一直在進行相關工作,2010-2014年,推行“一體兩翼”,一體指的是:零售銀行,兩翼指的是:公司金融與同業金融;2015-2017年打造“輕型銀行”,加快推進金融科技戰略,向“網絡化、數據化、智能化”的未來銀行轉變;2018年至今,打造金融科技銀行,以MAU(月活躍用戶)為經營“北極星”,對標金融科技公司,擁抱銀行3.0時代,將金融科技投入預算從利潤1%,提升至營收1.5%,在風險管理方面,引入大數據和金融科技。使其近幾年的MAU值持續上升,2020年高達1.07億。

所以如何正確利用這些經驗構建線上化、數據化、智能化以及快速填補短板,是接下來需要採取行動的地方。

2. 實現業務標準化、自動化

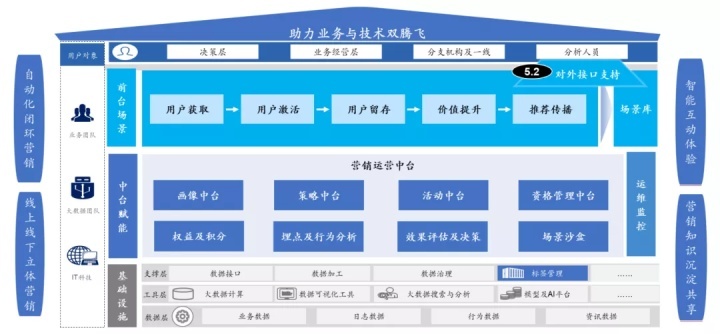

在業務層面,金融機構該怎樣入手數字化?一是基於數字化體系,把業務能力進行標準化和自動化。二是金融機構可以根據黑客增長的模式和客戶向上輸送、向上提升的經營模式,不斷加強整體建設體系。把這兩個體係做有機的融合,才能夠實現短期和長期價值的更好平衡。

國內某領先金融機構的強運營策略,一是在1年裡任何法定節假日及重大節日都做線上運營活動,其中有一些代發性的活動,如月日均存款超過5萬的時候,可以去抽一個盲盒,這些玩法非常受年輕同事的歡迎;另外,比如發年終獎,去查相應賬單的時候,這些都是產生客戶互動很好的例子,也是進行營銷和運營非常好的場景。二是採用智能化、自動化運營平台支持每年數万個運營活動。運營活動基於框架體系,如何把它梳理出來,標準化到相應的運營平台上、數字化的體系里或是跟客戶相應的實時場景裡?這些標準化的動作,可以固化到營銷平台或是相應的業務運營體系中,基於用戶的需求、體驗,圍繞著整個銀行的旅程,梳理其中的關鍵點,並把這些關鍵點進行標準化和自動化,在業務方面能夠採取更多的行動。在客戶規模越大的基礎上,帶來的效應越好。

3. 打造數據驅動的平台體系

隨著平台經濟模式的深入發展,各大銀行紛紛開展平台佈局,從而催生了“平台即業務”的業務模式轉型。在平台化思維里,做相應建設時以下4點是構建平台和業務行動的關鍵點:

關注流量是平台經濟的關鍵;

構建平台思維,從生產者變成連接者;

從資源佔有到資源共享;

從關注系統建設到關注用戶價值。

索信達推出的智能營銷平台,構建靈活的標籤庫、支持模板化、配置化、實現差異運營、實現智慧營銷閉環、推動營銷效率提升等。通過平台跟業務的融合,實現了業務策略場景化、自動化和智能化,促進數據與業務的緊密結合,達到了線上全閉環的營銷運營自動化,成功助力某頭部券商數字化轉型。

4. 建立以客戶體驗為中心的共贏生態體系

市場及行內對“開放銀行”的理解千差萬別,但其核心都在於走出“封閉、自建”體系,要合作、共贏,共同實現。

從全球角度看,最具價值的前100家銀行,70%以上已經通過建設開放銀行平台等模式投入場景生態建設浪潮。從國內形式看,十四五的規劃明確提出:鼓勵消費新模式、新業態發展,健全具有高舒適性、競爭力、普惠性的現代化金融體系。

今年,某股份製商業銀行龍頭企業在財富開放平台上,做了大量的工作,目前已經有多家合作夥伴(基金、保險、理財、私募等機構)入駐,把一家機構的一個客戶,變成整個生態的體系裡所有機構的共同客戶。在體系中以客戶體驗為中心,提供優質的產品、渠道等,最大限度地發揮生態體系裡各個合作方的優勢,給客戶提供最好的服務。

5. 建設縱橫貫通的文化及組織體系

倡導並持續培育數字化企業文化,能為數字化轉型帶來持久動力,這涉及業務跟技術融合的策略。金融機構應打破條條框框,降低部門壁壘,組織結構扁平化,建立新型敏捷組織。除了硬性的組織結構和考核體系改善,金融機構的企業文化也要從根本上去鼓勵大家配合數字化改革,建立靈活、接地氣、開放與融合的企業文化。圍繞著這個目標進行數字化文化的培育,是在整個數字化轉型裡應對的挑戰和行動的方向。

本文整理自索信達控股首席戰略諮詢專家王加麟的線上直播分享